การเก็งกำไรค่าเงิน: 5 ปัจจัยที่นักลงทุนต้องรู้

เก็งกำไรค่าเงิน คืออะไร? ทำไมถึงน่าสนใจ

การเก็งกำไรค่าเงิน หรือที่หลายคนเรียกง่ายๆ ว่า “การซื้อขายสกุลเงิน” คือการลงทุนโดยการซื้อและขายสกุลเงินต่างประเทศเพื่อทำกำไรจากความผันผวนของอัตราแลกเปลี่ยน โดยกลยุทธ์หลักคือ “ซื้อในราคาถูก แล้วขายในราคาแพง” เมื่อคาดการณ์ว่าสกุลเงินใดสกุลหนึ่งจะแข็งค่าขึ้นในอนาคต นักลงทุนจะซื้อสกุลเงินนั้นไว้ จากนั้นเมื่อค่าเงินเพิ่มขึ้นก็ขายคืนเป็นเงินบาท เพื่อรับส่วนต่างเป็นกำไร

ในชีวิตประจำวัน เราอาจคุ้นเคยกับการแลกเงินเพื่อใช้จ่ายตอนเดินทางต่างประเทศ ซึ่งเป็นการใช้เงินเพื่อวัตถุประสงค์โดยตรง แต่การเก็งกำไรค่าเงินนั้นต่างออกไปอย่างสิ้นเชิง เพราะไม่ได้ต้องการใช้จ่ายจริง แต่ต้องการถือครองสกุลเงินนั้นเป็นสินทรัพย์ชั่วคราว รอจังหวะที่เหมาะสมในการขายเพื่อทำกำไร

สิ่งที่ทำให้การลงทุนในค่าเงินได้รับความสนใจเพิ่มขึ้นเรื่อยๆ คือความยืดหยุ่นและศักยภาพในการทำกำไร แม้ไม่ต้องมีประสบการณ์สูงก็สามารถเริ่มต้นได้ โดยจุดเด่นหลักๆ ได้แก่:

- เป็นทางเลือกในการกระจายความเสี่ยง: การถือครองสกุลเงินต่างประเทศช่วยลดความเสี่ยงจากการที่เงินบาทอ่อนค่า หรือเมื่อสินทรัพย์อื่น เช่น หุ้น หรือพันธบัตร ให้ผลตอบแทนไม่ดีในช่วงเวลาหนึ่ง

- ทำกำไรได้ทั้งขาขึ้นและขาลง: ไม่จำเป็นต้องรอให้ค่าเงินแข็งค่าขึ้นเท่านั้น หากคาดว่าเงินบาทจะแข็งค่าขึ้น ก็สามารถขายสกุลเงินต่างประเทศออกแล้วรอซื้อกลับในภายหลังในราคาที่ถูกกว่า

- ช่วยรักษามูลค่าทรัพย์สิน: เมื่อเงินบาทมีแนวโน้มอ่อนค่าลง การถือครองดอลลาร์สหรัฐ ยูโร หรือสกุลเงินอื่นที่มีเสถียรภาพ จะช่วยป้องกันไม่ให้มูลค่าเงินออมลดลงตามค่าเงิน

5 ปัจจัยหลักที่มีผลต่ออัตราแลกเปลี่ยน ที่นักลงทุนต้องรู้

อัตราแลกเปลี่ยนไม่ใช่ตัวเลขที่ผันผวนแบบสุ่ม แต่สะท้อนถึงสภาพเศรษฐกิจและการเปลี่ยนแปลงของปัจจัยมหภาคต่างๆ การติดตามและวิเคราะห์ปัจจัยเหล่านี้จะช่วยให้นักลงทุนคาดการณ์ทิศทางของค่าเงินได้แม่นยำมากขึ้น ต่อไปนี้คือ 5 ปัจจัยสำคัญที่ควรศึกษา

อัตราดอกเบี้ยนโยบาย (Policy Interest Rates)

อัตราดอกเบี้ยที่กำหนดโดยธนาคารกลางแต่ละประเทศถือเป็นหนึ่งในปัจจัยที่มีอิทธิพลโดยตรงและรวดเร็วที่สุดต่อค่าเงิน เมื่อธนาคารกลางตัดสินใจขึ้นดอกเบี้ย ประเทศนั้นจะน่าดึงดูดนักลงทุนต่างชาติมากขึ้น เพราะให้ผลตอบแทนจากการลงทุนในตราสารหนี้หรือเงินฝากสูงขึ้น ส่งผลให้เงินทุนไหลเข้าและเพิ่มความต้องการใช้สกุลเงินนั้น ทำให้ค่าเงินแข็งค่าขึ้น ในทางกลับกัน การลดดอกเบี้ยมักส่งผลให้ค่าเงินอ่อนค่าลง เนื่องจากนักลงทุนอาจย้ายเงินไปหาผลตอบแทนที่ดีกว่าในประเทศอื่น ผู้ลงทุนในไทยควรติดตามการประกาศอัตราดอกเบี้ยของ ธนาคารแห่งประเทศไทย (BOT) เป็นประจำ

อัตราเงินเฟ้อ (Inflation Rates)

เงินเฟ้อเป็นตัวชี้วัดความเปลี่ยนแปลงของราคาสินค้าและบริการโดยรวม ประเทศที่มีอัตราเงินเฟ้อต่ำและควบคุมได้ดี มักมีสกุลเงินที่แข็งแกร่ง เพราะสะท้อนถึงเสถียรภาพของระบบเศรษฐกิจ แต่หากเงินเฟ้อพุ่งสูงขึ้น ธนาคารกลางอาจต้องขึ้นดอกเบี้ยเพื่อควบคุม ซึ่งในระยะสั้นอาจทำให้ค่าเงินแข็งค่า แต่ถ้าเงินเฟ้อยังคงอยู่ในระดับสูงต่อเนื่อง ก็จะทำให้ผู้ลงทุนสูญเสียความเชื่อมั่น และมูลค่าของสกุลเงินอาจอ่อนตัวลงในระยะยาว

สภาพเศรษฐกิจโดยรวม (Economic Health – GDP, การจ้างงาน)

ตัวเลขเศรษฐกิจที่แข็งแกร่ง เช่น GDP ที่เติบโตต่อเนื่อง อัตราว่างงานที่ลดลง และดัชนีความเชื่อมั่นของผู้บริโภคที่สูงขึ้น ถือเป็นสัญญาณบวกที่ช่วยดึงดูดนักลงทุนต่างชาติ ซึ่งส่งผลให้เงินทุนไหลเข้าประเทศและหนุนค่าเงินให้แข็งค่าขึ้น นักลงทุนที่ติดตามข่าวเศรษฐกิจระดับโลก เช่น ตัวเลขการจ้างงานของสหรัฐ (Non-Farm Payrolls) หรือการเติบโตของ GDP ยูโรโซน จะมีข้อมูลเพิ่มเติมในการประเมินทิศทางค่าเงินได้แม่นยำยิ่งขึ้น

เสถียรภาพทางการเมือง (Political Stability)

ความมั่นคงทางการเมืองมีผลต่อความเชื่อมั่นของนักลงทุนโดยตรง ประเทศที่มีรัฐบาลที่มั่นคง นโยบายชัดเจน และไม่มีความขัดแย้งรุนแรง มักถูกมองว่าเป็นที่ปลอดภัยสำหรับการลงทุน ส่งผลให้ค่าเงินมีแนวโน้มแข็งค่า ในทางกลับกัน วิกฤตการเมือง การเลือกตั้งที่ไม่สงบ หรือความตึงเครียดระหว่างประเทศ อาจทำให้นักลงทุนเทขายสินทรัพย์และดึงเงินทุนออก ทำให้ค่าเงินอ่อนตัวลงอย่างรวดเร็ว

ดุลการค้าและดุลบัญชีเดินสะพัด (Trade Balance)

หากประเทศใดส่งออกมากกว่านำเข้า (เกินดุลการค้า) แปลว่ามีเงินตราต่างประเทศไหลเข้ามาอย่างต่อเนื่อง เนื่องจากผู้ซื้อต่างประเทศต้องแลกเงินมาใช้ชำระค่าสินค้า ทำให้ความต้องการสกุลเงินของประเทศนั้นเพิ่มขึ้นและค่าเงินแข็งค่าขึ้น ในทางกลับกัน การขาดดุลการค้าต่อเนื่องอาจส่งสัญญาณว่าเศรษฐกิจพึ่งพาการนำเข้ามาก ซึ่งอาจทำให้ค่าเงินอ่อนตัวลงในระยะยาว

วิธีเก็งกำไรค่าเงิน: เริ่มต้นอย่างไรใน 4 ขั้นตอน

แม้ตลาดแลกเปลี่ยนเงินตราจะดูซับซ้อน แต่การเริ่มต้นสำหรับผู้ลงทุนรายย่อยในไทยนั้นง่ายกว่าที่คิด โดยเฉพาะเมื่อธนาคารพาณิชย์หลายแห่งเปิดบริการผ่านแอปพลิเคชัน ต่อไปนี้คือขั้นตอนพื้นฐาน 4 ขั้นตอนที่คุณสามารถทำตามได้ทันที

ขั้นตอนที่ 1: กำหนดเป้าหมายและงบประมาณการลงทุน

ก่อนลงมือ ควรตอบตัวเองให้ชัดว่าคุณต้องการอะไรจากการลงทุนครั้งนี้ เช่น ต้องการสร้างผลตอบแทนระยะสั้น กระจายความเสี่ยงในพอร์ต หรือเก็บออมในสกุลเงินที่มีเสถียรภาพ จากนั้นจึงกำหนดงบประมาณที่เหมาะสม โดยควรใช้ “เงินเย็น” หรือเงินที่ไม่จำเป็นต่อการใช้จ่ายในชีวิตประจำวัน ซึ่งจะช่วยลดความเครียดหากตลาดผันผวน

ขั้นตอนที่ 2: เลือกช่องทางการซื้อขาย (แอปธนาคาร, โบรกเกอร์ Forex)

ในปัจจุบัน นักลงทุนสามารถเข้าถึงการซื้อขายสกุลเงินได้หลายช่องทาง สำหรับมือใหม่ ทางที่ปลอดภัยและเข้าใจง่ายที่สุดคือการใช้บริการ “บัญชีเงินฝากเงินตราต่างประเทศ” หรือ FCD ผ่านแอปพลิเคชันของธนาคารพาณิชย์ ซึ่งอยู่ภายใต้การกำกับดูแลของธนาคารแห่งประเทศไทย มีความน่าเชื่อถือสูง อีกทางเลือกหนึ่งคือการเทรดผ่านโบรกเกอร์ Forex อย่าง Moneta Markets ซึ่งเหมาะกับผู้ที่ต้องการซื้อขายอย่างกระตือรือร้นและมีความรู้ความเข้าใจในตลาดมากขึ้น โดย Moneta Markets เสนอแพลตฟอร์มที่ทันสมัย ค่าสเปรดต่ำ และมีเครื่องมือวิเคราะห์ขั้นสูงสำหรับนักลงทุนที่ต้องการควบคุมการซื้อขายอย่างมืออาชีพ

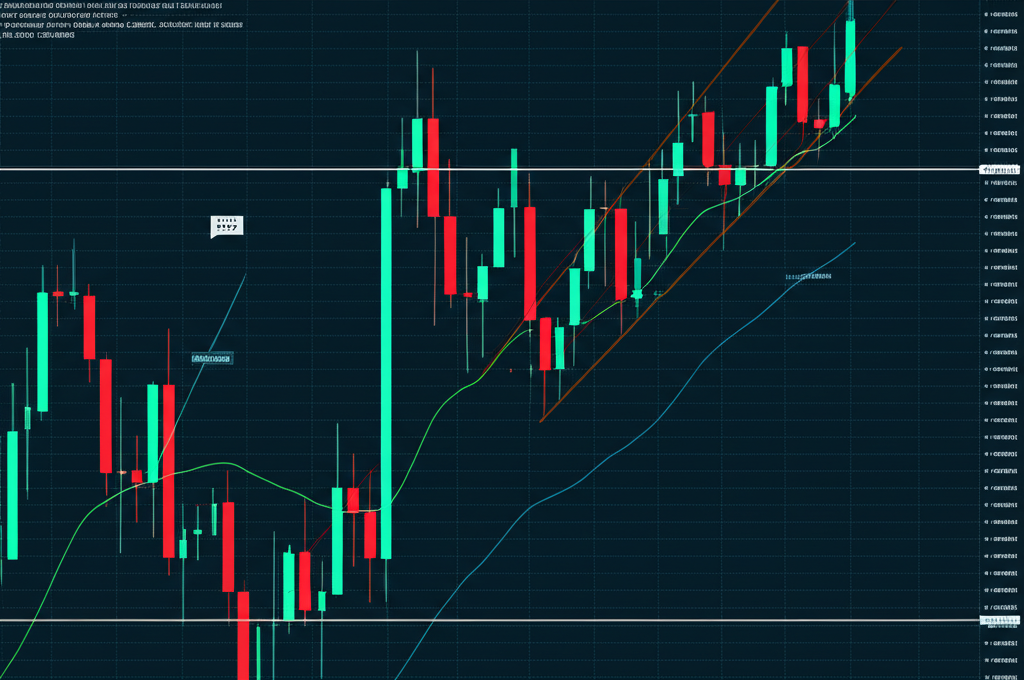

ขั้นตอนที่ 3: วิเคราะห์และเลือกสกุลเงินที่น่าสนใจ

หลังจากเลือกช่องทางแล้ว ขั้นตอนต่อไปคือการวิเคราะห์แนวโน้มของสกุลเงินต่างๆ โดยใช้ข้อมูลจากปัจจัยมหภาคทั้ง 5 ข้อที่กล่าวมา ควรเริ่มจากสกุลเงินหลักที่มีสภาพคล่องสูงและข้อมูลข่าวสารเข้าถึงง่าย เช่น ดอลลาร์สหรัฐ (USD), ยูโร (EUR), หรือเยนญี่ปุ่น (JPY) การติดตามข่าวเศรษฐกิจโลก นโยบายการเงินของธนาคารกลาง และเหตุการณ์ทางภูมิรัฐศาสตร์ จะช่วยให้คุณตัดสินใจได้อย่างมีข้อมูล

ขั้นตอนที่ 4: ลงมือซื้อขายและติดตามผล

เมื่อวิเคราะห์เสร็จและตัดสินใจได้แล้ว ก็สามารถดำเนินการซื้อสกุลเงินที่ต้องการผ่านช่องทางที่เลือก หลังจากนั้น สิ่งสำคัญคือการติดตามผลอย่างสม่ำเสมอ ควรตั้งจุดทำกำไร (Take Profit) และจุดตัดขาดทุน (Stop Loss) ไว้ล่วงหน้า เพื่อควบคุมอารมณ์และมีวินัยในการลงทุน ลดความเสี่ยงจากการตัดสินใจตามอารมณ์เมื่อตลาดผันผวน

เปรียบเทียบการซื้อเงินต่างประเทศเพื่อเก็งกำไรผ่านแอปธนาคารชั้นนำ

หนึ่งในข้อได้เปรียบที่สำคัญของนักลงทุนยุคใหม่คือการเข้าถึงบริการซื้อขายสกุลเงินผ่านแอปธนาคารอย่างสะดวก รวดเร็ว และปลอดภัย ต่อไปนี้คือการเปรียบเทียบบริการ FCD และเครื่องมือเก็งกำไรของ 3 ธนาคารชั้นนำในไทย

| คุณสมบัติ | Krungthai NEXT | K PLUS | SCB Easy |

|---|---|---|---|

| บริการหลัก | บัญชี FCD, บัตร Krungthai Travel Card | บัญชี FCD | บัญชี FCD |

| จุดเด่น | มีบัตร Travel Card ที่แลกเงินเก็บไว้ได้ง่าย, สกุลเงินหลากหลาย | เปิดบัญชี FCD ออนไลน์ผ่านแอปได้เลย, ใช้งานง่าย | ผูกกับบัญชีหลักได้สะดวก, ระบบมีความเสถียร |

| จำนวนสกุลเงิน (โดยประมาณ) | ~19 สกุล (Travel Card), ~11 สกุล (FCD) | ~11 สกุล | ~15 สกุล |

| เหมาะกับใคร | ผู้ที่เดินทางบ่อยและต้องการเก็งกำไรไปพร้อมกัน | ผู้ที่ต้องการความสะดวก รวดเร็วในการเปิดบัญชีและซื้อขาย | ลูกค้า SCB เดิมที่ต้องการความคล่องตัวในการจัดการบัญชี |

เก็งกำไรค่าเงินผ่าน Krungthai NEXT (Travel Card / บัญชี FCD)

ธนาคารกรุงไทยนำเสนอทางเลือกที่หลากหลายทั้งบัญชี FCD และ Krungthai Travel Card ที่สามารถใช้แลกเงินสกุลต่างประเทศเก็บไว้ในแอปได้ตลอด 24 ชั่วโมง แม้ Travel Card จะออกแบบมาเพื่อการเดินทาง แต่ก็สามารถใช้เป็นเครื่องมือในการซื้อสะสมเงินในช่วงที่เรทดี และขายคืนเมื่อค่าเงินแข็งค่าขึ้นได้ ถือเป็นวิธีที่ง่ายและเข้าใจได้ทันทีสำหรับผู้เริ่มต้น ส่วนบัญชี FCD เหมาะกับผู้ที่ต้องการลงทุนอย่างจริงจังมากขึ้น

เก็งกำไรค่าเงินผ่าน K PLUS (บัญชี FCD)

ธนาคารกสิกรไทยโดดเด่นในเรื่องความสะดวกในการเปิดบัญชี FCD ผ่านแอป K PLUS โดยไม่ต้องไปสาขา ผู้ใช้สามารถเริ่มต้นซื้อขายเงินตราต่างประเทศได้ในไม่กี่นาที ด้วยอินเทอร์เฟซที่เรียบง่ายและใช้งานง่าย ทำให้เหมาะกับนักลงทุนยุคใหม่ที่ต้องการความรวดเร็วและยืดหยุ่น

เก็งกำไรค่าเงินผ่าน SCB Easy (บัญชี FCD)

ธนาคารไทยพาณิชย์ให้บริการ FCD ที่เชื่อมต่อกับบัญชีหลักได้อย่างมีประสิทธิภาพ ผู้ใช้สามารถโอนเงินระหว่างบัญชีเงินบาทและบัญชี FCD ได้ทันที พร้อมดูอัตราแลกเปลี่ยนแบบเรียลไทม์ ทำให้ตัดสินใจได้แม่นยำยิ่งขึ้น ด้วยระบบความปลอดภัยที่มั่นคง SCB Easy จึงเป็นอีกหนึ่งตัวเลือกที่น่าเชื่อถือสำหรับนักลงทุนที่เป็นลูกค้าของธนาคาร

เก็งกำไรค่าเงินสกุลไหนดี 2567?

การเลือกสกุลเงินที่จะลงทุนเป็นกุญแจสำคัญของการเก็งกำไรในปี 2567 หลายสกุลเงินได้รับความสนใจจากนักลงทุนทั่วโลก โดยอิงจากนโยบายเศรษฐกิจของประเทศมหาอำนาจและแนวโน้มของเศรษฐกิจโลก อย่างไรก็ตาม ข้อมูลนี้จัดทำเพื่อการศึกษาเท่านั้น ไม่ใช่คำแนะนำในการลงทุน

- ดอลลาร์สหรัฐ (USD): ยังคงเป็นสกุลเงินหลักของโลกและถือเป็น “สินทรัพย์ปลอดภัย” ทิศทางของดอลลาร์ขึ้นอยู่กับนโยบายของธนาคารกลางสหรัฐฯ (Fed) โดยเฉพาะการตัดสินใจเรื่องอัตราดอกเบี้ย หากเศรษฐกิจโลกไม่มั่นคง นักลงทุนมักจะย้ายเงินเข้าสู่ดอลลาร์ ทำให้ค่าเงินแข็งค่าขึ้น

- ยูโร (EUR): สกุลเงินหลักของยุโรป ได้รับอิทธิพลจากเศรษฐกิจของกลุ่มยูโรโซน และนโยบายของธนาคารกลางยุโรป (ECB) นอกจากนี้ ความตึงเครียดทางภูมิรัฐศาสตร์ในยุโรป เช่น ความขัดแย้งในยูเครน ก็มีผลต่อค่าเงินยูโรโดยตรง

- เยนญี่ปุ่น (JPY): เยนมักถูกมองว่าเป็นสินทรัพย์ปลอดภัย แต่ในช่วงที่ผ่านมา ค่าเงินเยนอ่อนค่าลงเนื่องจากธนาคารกลางญี่ปุ่น (BOJ) ยังคงใช้นโยบายการเงินผ่อนคลายมาก หากในอนาคต BOJ เริ่มเปลี่ยนแปลงนโยบาย อาจเป็นจุดกลับตัวสำคัญของค่าเงินเยน

สำหรับมือใหม่ ควรเริ่มจากสกุลเงินของประเทศที่มีเศรษฐกิจใหญ่ มีเสถียรภาพ และข้อมูลเปิดเผยโปร่งใส ตามรายงานจาก World Bank เพราะจะช่วยให้การวิเคราะห์และตัดสินใจง่ายขึ้น

ความเสี่ยงที่ต้องเจอในการเก็งกำไรค่าเงิน และวิธีจัดการ

เช่นเดียวกับการลงทุนทุกรูปแบบ การเก็งกำไรค่าเงินมีความเสี่ยงที่ต้องเข้าใจและวางแผนรับมืออย่างรัดกุม การบริหารความเสี่ยงที่ดีจะช่วยให้คุณอยู่ในตลาดได้อย่างยั่งยืน

- ความผันผวนของตลาด (Volatility Risk): อัตราแลกเปลี่ยนสามารถเปลี่ยนแปลงได้เร็วมากจากข่าวเศรษฐกิจ วิกฤตการเมือง หรือเหตุการณ์โลก เช่น สงคราม หรือการระบาดของโรค

- ความเสี่ยงด้านสภาพคล่อง (Liquidity Risk): สกุลเงินหลักอย่าง USD, EUR หรือ JPY ซื้อขายได้คล่องตัว แต่สกุลเงินรองอาจขาดผู้ซื้อ-ผู้ขายในบางช่วงเวลา ทำให้ราคาผันผวนและเกิดสเปรดสูง

- ความเสี่ยงจากอัตราดอกเบี้ย (Interest Rate Risk): การเปลี่ยนแปลงนโยบายดอกเบี้ยของธนาคารกลางสามารถเปลี่ยนทิศทางค่าเงินได้ทันที นักลงทุนจึงต้องติดตามประกาศอย่างใกล้ชิด

วิธีบริหารความเสี่ยงเบื้องต้น:

- ตั้งจุดตัดขาดทุน (Stop Loss): กำหนดระดับราคาที่ยอมขาดทุนได้ เช่น ถ้าค่าเงินลงเกิน 5% ให้ขายออกทันที เพื่อป้องกันการขาดทุนเพิ่ม

- กระจายความเสี่ยง (Diversification): อย่าลงทุนทั้งหมดในสกุลเงินเดียว ควรกระจายไปยัง 2-3 สกุลเงินเพื่อลดผลกระทบหากสกุลใดสกุลหนึ่งผันผวนรุนแรง

- ใช้เงินเย็นเท่านั้น: อย่าใช้เงินกู้ หรือเงินที่จำเป็นต่อการใช้จ่ายในชีวิตประจำวันมาลงทุน เพราะความเสี่ยงสูงและอาจส่งผลต่อคุณภาพชีวิต

การศึกษาความรู้พื้นฐานเกี่ยวกับตลาด Forex และปัจจัยที่มีผลต่ออัตราแลกเปลี่ยน จะช่วยให้คุณตัดสินใจอย่างมีข้อมูล และจัดการความเสี่ยงได้ดียิ่งขึ้น โดยเฉพาะหากคุณใช้บริการจากโบรกเกอร์ที่ได้รับการยอมรับอย่าง Moneta Markets ซึ่งมีทรัพยากรการศึกษา วิดีโอวิเคราะห์ และเครื่องมือช่วยวิเคราะห์ที่มีคุณภาพ

ซื้อเงินต่างประเทศ เก็งกำไร ดีไหม?

ดีหรือไม่ ขึ้นอยู่กับความรู้ ความเข้าใจ และวัตถุประสงค์ของนักลงทุนแต่ละคน หากมีการศึกษาข้อมูลเป็นอย่างดี เข้าใจความเสี่ยง และมีวินัยในการลงทุน ก็สามารถเป็นอีกหนึ่งช่องทางในการสร้างผลตอบแทนและกระจายความเสี่ยงได้ แต่หากลงทุนโดยไม่มีความรู้ ก็อาจนำไปสู่การขาดทุนได้เช่นกัน

ต้องใช้เงินลงทุนเริ่มต้นเท่าไหร่?

การซื้อเงินต่างประเทศผ่านแอปธนาคารหรือบัญชี FCD ไม่ได้มีกำหนดเงินลงทุนขั้นต่ำที่สูงมากนัก บางธนาคารอาจเริ่มต้นได้ตั้งแต่ 100 USD หรือเทียบเท่า ทำให้นักลงทุนรายย่อยสามารถเข้าถึงได้ง่าย อย่างไรก็ตาม ควรเริ่มต้นด้วยจำนวนเงินที่ไม่สร้างภาระให้กับตนเอง

การเก็งกำไรค่าเงินผ่านแอปธนาคารเสียภาษีหรือไม่?

กำไรที่ได้จากการขายคืนเงินตราต่างประเทศ ถือเป็นเงินได้พึงประเมินตามมาตรา 40(4) แห่งประมวลรัษฎากร ซึ่งผู้มีเงินได้มีหน้าที่ต้องนำไปรวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาตอนสิ้นปี อย่างไรก็ตาม เพื่อความถูกต้องและครบถ้วน แนะนำให้ปรึกษาผู้เชี่ยวชาญด้านภาษีอีกครั้ง

ในปี 2567 ซื้อเงินดอลลาร์เก็บไว้เพื่อเก็งกำไรยังน่าสนใจอยู่ไหม?

เงินดอลลาร์สหรัฐ (USD) ยังคงมีความน่าสนใจในฐานะสินทรัพย์ปลอดภัย (Safe Haven) โดยเฉพาะในช่วงที่เศรษฐกิจโลกมีความไม่แน่นอนสูง อย่างไรก็ตาม ทิศทางค่าเงินจะขึ้นอยู่กับนโยบายการเงินของธนาคารกลางสหรัฐฯ (Fed) เป็นหลัก นักลงทุนควรติดตามข่าวสารอย่างใกล้ชิดเพื่อประเมินความคุ้มค่าและความเสี่ยงก่อนตัดสินใจลงทุน

เปรียบเทียบการเก็งกำไรค่าเงินกับการลงทุนในหุ้น อย่างไหนเหมาะกับมือใหม่มากกว่า?

ทั้งสองอย่างมีความเสี่ยงและต้องใช้ความรู้ในการลงทุนที่แตกต่างกัน

- การเก็งกำไรค่าเงิน: เหมาะกับผู้ที่สนใจเศรษฐกิจมหภาค ติดตามข่าวสารการเงินโลก และเข้าใจปัจจัยที่ส่งผลต่ออัตราแลกเปลี่ยน

- การลงทุนในหุ้น: เหมาะกับผู้ที่สนใจวิเคราะห์ปัจจัยพื้นฐานของธุรกิจแต่ละบริษัท และมองเห็นศักยภาพการเติบโตในระยะยาว

สำหรับมือใหม่ การเริ่มต้นจากการซื้อเงินต่างประเทศผ่านบัญชี FCD ของธนาคารอาจมีความซับซ้อนน้อยกว่าและเริ่มต้นได้ง่ายกว่าการเทรด Forex หรือการเลือกหุ้นรายตัว

ขั้นตอนการซื้อเงินต่างประเทศเพื่อเก็งกำไรผ่านแอป Krungthai NEXT ทำอย่างไร?

โดยทั่วไป ขั้นตอนจะเกี่ยวข้องกับการเปิดใช้บริการบัญชี FCD หรือบัตร Krungthai Travel Card ผ่านแอปฯ จากนั้นจึงทำการ “ซื้อ” หรือ “แลก” เงินสกุลที่ต้องการโดยตัดเงินจากบัญชีออมทรัพย์เงินบาทของคุณ เมื่อต้องการขายคืน ก็ทำธุรกรรมในทิศทางตรงกันข้าม โดยเงินบาทจะกลับเข้ามายังบัญชีของคุณตามอัตราแลกเปลี่ยน ณ เวลานั้น

แอป K PLUS ของธนาคารกสิกรไทย มีบริการซื้อขายเงินตราต่างประเทศโดยตรงเพื่อเก็งกำไรหรือไม่?

มีครับ แอป K PLUS มีบริการให้ลูกค้าสามารถเปิดบัญชีเงินฝากเงินตราต่างประเทศ (FCD) ผ่านช่องทางออนไลน์ได้ และสามารถทำธุรกรรมซื้อ-ขาย หรือโอนเงินระหว่างบัญชีเงินบาทกับบัญชี FCD ได้ผ่านแอปพลิเคชัน ซึ่งสามารถใช้เป็นเครื่องมือในการเก็งกำไรค่าเงินได้

ความแตกต่างที่สำคัญระหว่างการเทรด Forex กับการซื้อเงินผ่านบัญชี FCD ของธนาคารคืออะไร?

ความแตกต่างหลักคือ:

- Leverage: การเทรด Forex มักมีการใช้ Leverage (อัตราทด) ซึ่งช่วยให้สามารถเปิดสถานะซื้อขายที่ใหญ่กว่าเงินทุนที่มีได้ แต่ก็เพิ่มความเสี่ยงให้สูงขึ้นมากเช่นกัน ในขณะที่การซื้อผ่าน FCD เป็นการซื้อด้วยเงินเต็มจำนวน (Leverage 1:1) จึงมีความเสี่ยงต่ำกว่า

- การกำกับดูแล: บัญชี FCD อยู่ภายใต้การกำกับดูแลของธนาคารแห่งประเทศไทย มีความน่าเชื่อถือและปลอดภัยสูง ส่วนโบรกเกอร์ Forex มีหน่วยงานกำกับดูแลที่แตกต่างกันไปในแต่ละประเทศ ซึ่งต้องตรวจสอบความน่าเชื่อถืออย่างละเอียด

- ความซับซ้อน: การซื้อผ่าน FCD มีขั้นตอนคล้ายการฝาก-ถอนเงินทั่วไป ไม่ซับซ้อน ส่วนการเทรด Forex มีเครื่องมือและคำศัพท์ทางเทคนิคที่ซับซ้อนกว่ามาก

發佈留言

很抱歉,必須登入網站才能發佈留言。