พีระมิดการลงทุน: 3 ชั้นจัดพอร์ตสร้างความมั่นคงทางการเงินในแบบคนไทย

บทนำ: ทำความรู้จัก “พีระมิดการลงทุน” หัวใจของการวางแผนการเงิน

ในโลกการเงินที่เต็มไปด้วยความซับซ้อน โอกาสและความเสี่ยงมักเดินเคียงคู่กัน แนวคิดเรื่องพีระมิดการลงทุนจึงกลายเป็นเครื่องมือสำคัญที่ช่วยชี้ทางให้ผู้ลงทุนทุกประเภท โดยเฉพาะชาวไทยที่มุ่งหวังความมั่นคงทางการเงินในระยะยาว มันไม่ใช่แค่ทฤษฎีลอยๆ แต่เป็นกลยุทธ์ที่ช่วยจัดสรรสินทรัพย์อย่างเป็นขั้นตอน ลดความเสี่ยงลง และเพิ่มโอกาสในการไปถึงเป้าหมายที่วางไว้ บทความนี้จะพาคุณสำรวจทุกมุมมองของพีระมิดการลงทุน ตั้งแต่พื้นฐานไปจนถึงการนำไปใช้จริงในประเทศไทย พร้อมแยกแยะให้ชัดเจนระหว่างแนวคิดที่ถูกต้องนี้กับแชร์ลูกโซ่ที่เป็นกับดักทางการเงิน เพื่อให้คุณวางแผนอนาคตได้อย่างมั่นใจและยั่งยืน

พีระมิดการลงทุนคืออะไร? หลักการสำคัญที่ควรรู้

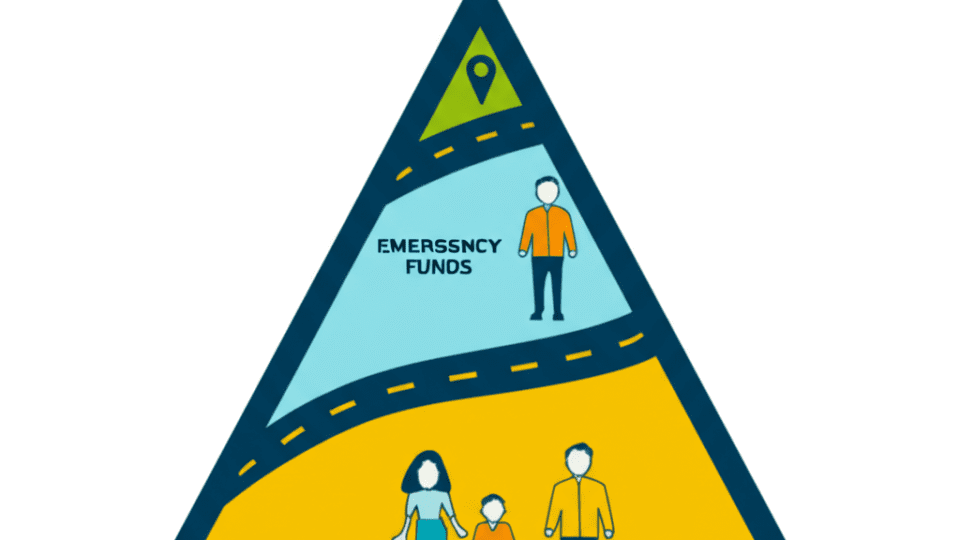

พีระมิดการลงทุนคือแนวทางในการจัดสรรสินทรัพย์ที่นำเสนอโดย Investopedia โดยเรียงลำดับตามระดับความเสี่ยงและผลตอบแทนในรูปแบบของสามเหลี่ยมพีระมิด ส่วนฐานกว้างที่สุด ประกอบด้วยสินทรัพย์ที่เสี่ยงต่ำ ให้ผลตอบแทนมั่นคงและถอนเงินได้ง่าย เพื่อสร้างรากฐานที่แข็งแรง ชั้นกลางแคบลง เน้นสินทรัพย์เสี่ยงปานกลางที่ช่วยให้เงินทุนเติบโต ส่วนยอดแคบที่สุด เต็มไปด้วยสินทรัพย์เสี่ยงสูงแต่มีโอกาสให้ผลตอบแทนสูงสุด หลักการหลักคือเริ่มจากฐานที่มั่นคง แล้วค่อยเพิ่มความเสี่ยงทีละขั้น โดยให้ความสำคัญกับการกระจายการลงทุนเพื่อควบคุมความเสี่ยงทั้งพอร์ต

เจาะลึก 3 ชั้นของพีระมิดการลงทุน: จัดพอร์ตตามความเสี่ยง

การเข้าใจแต่ละชั้นของพีระมิดคือกุญแจสำคัญในการจัดสรรสินทรัพย์ให้เหมาะกับตัวเองและสถานการณ์

ชั้นที่ 1: ฐานรากแห่งความมั่นคง (Capital Protection)

ชั้นฐานนี้คือหัวใจหลักของพีระมิด เพราะมุ่งปกป้องเงินต้นและรักษาสภาพคล่อง สินทรัพย์ที่นี่เสี่ยงต่ำสุด ให้ผลตอบแทนสม่ำเสมอ และถอนใช้ได้สะดวก เหมาะสำหรับเงินสำรองฉุกเฉินและหลักประกันในยามคับขัน สำหรับชาวไทย ตัวเลือกยอดนิยม ได้แก่ เงินฝากประจำในธนาคารพาณิชย์ เช่น ธนาคารกรุงไทย หรือธนาคารทิสโก้ ที่ให้ดอกเบี้ยแน่นอน นอกจากนี้ยังมีกองทุนตลาดเงินที่ลงทุนในตราสารหนี้ระยะสั้นคุณภาพสูง พันธบัตรรัฐบาลที่เสี่ยงน้อยมาก และประกันชีวิตบางแบบที่เน้นออมเงินควบคู่คุ้มครอง สิ่งที่ต้องจำคือบทบาทของสถาบันคุ้มครองเงินฝาก หรือ DPA ที่ปกป้องเงินฝากตามกฎหมาย เพื่อความอุ่นใจในความปลอดภัย

ชั้นที่ 2: สร้างการเติบโตอย่างสมดุล (Capital Growth)

หลังจากฐานมั่นคงแล้ว ชั้นกลางจะช่วยให้เงินทุนเติบโตในระยะปานกลาง สินทรัพย์ที่นี่เสี่ยงปานกลางแต่ผลตอบแทนสูงกว่าเงินฝากทั่วไป ชาวไทยมักเลือกกองทุนรวมหลากหลาย เช่น กองทุนหุ้นไทยที่ลงทุนในบริษัทจดทะเบียนบนตลาดหลักทรัพย์แห่งประเทศไทย กองทุนผสมที่กระจายไปหลายสินทรัพย์ หรือกองทุนรวมอสังหาริมทรัพย์และ REITs หุ้นกู้เอกชนจากบริษัทชั้นนำก็เป็นทางเลือกที่น่าเชื่อถือ ชั้นนี้เหมาะกับคนที่อยากเห็นเงินเพิ่มขึ้นเรื่อยๆ โดยยังควบคุมความเสี่ยงได้ การขอคำปรึกษาจากสมาคมนักวางแผนการเงินไทย หรือ TFPA จะช่วยให้จัดพอร์ตได้ตรงเป้าหมายและมีประสิทธิภาพ

ชั้นที่ 3: โอกาสสร้างผลตอบแทนสูงสุด (Aggressive Growth)

ชั้นยอดเล็กที่สุด เต็มไปด้วยสินทรัพย์เสี่ยงสูงแต่มีศักยภาพผลตอบแทนสูงสุดเช่นกัน การลงทุนที่นี่ผันผวนมาก เหมาะกับเงินส่วนน้อยที่ยอมรับการขาดทุนได้หากสถานการณ์แย่ สำหรับนักลงทุนไทย ตัวอย่างคือหุ้นรายตัวที่มีโอกาสเติบโตสูง อนุพันธ์อย่าง Options หรือ Futures หรือทางเลือกอื่นๆ เช่น Private Equity และสกุลเงินดิจิทัลบางประเภท ต้องอาศัยความรู้ลึกและติดตามตลาดใกล้ชิด สัดส่วนควรน้อยที่สุดในพอร์ต เพื่อไม่ให้ความเสี่ยงล้นเกิน

ทำไมต้องใช้ “พีระมิดการลงทุน”? ประโยชน์และข้อดี

การนำพีระมิดการลงทุนมาใช้ในการวางแผนการเงินช่วยให้คุณได้ประโยชน์หลายด้าน โดยเฉพาะในบริบทที่ตลาดเปลี่ยนแปลงรวดเร็ว:

- การกระจายการลงทุน: ช่วยกระจายความเสี่ยงอย่างเป็นระบบ ไม่ทุ่มเงินทั้งหมดในสินทรัพย์เดียว

- กำหนดเป้าหมายชัดเจน: แยกแยะได้ว่าชั้นไหนสำหรับปกป้องเงินต้น ชั้นไหนสำหรับเติบโต หรือชั้นไหนสำหรับผลตอบแทนสูง

- กรอบการจัดสรรที่เข้าใจง่าย: เป็นโครงสร้างที่ช่วยตัดสินใจตามระดับเสี่ยงและผลตอบแทนที่คาดหวังอย่างมีเหตุผล

- ลดการตัดสินใจจากอารมณ์: แผนที่ชัดเจนช่วยรักษาวินัย หลีกเลี่ยงการขายตื่นตระหนกตอนตลาดผันผวน

- สร้างความมั่นคงยาวนาน: วางรากฐานให้ความมั่งคั่งเติบโตต่อเนื่อง สนับสนุนเป้าหมายใหญ่ เช่น เกษียณหรือซื้อบ้าน โดยเฉพาะในเศรษฐกิจไทยที่เต็มไปด้วยโอกาสแต่ก็มีความไม่แน่นอน

สำคัญ! พีระมิดการลงทุน VS แชร์ลูกโซ่ (Pyramid Scheme): แยกแยะอย่างไร?

น่าเสียดายที่คำว่าพีระมิดมักถูกสับสนกับแชร์ลูกโซ่ ซึ่งเป็นรูปแบบฉ้อโกงทางการเงิน แต่ทั้งสองต่างกันอย่างสิ้นเชิง พีระมิดการลงทุนคือเครื่องมือวางแผนที่ยอมรับในระดับสากล เน้นจัดสรรสินทรัพย์เพื่อสร้างผลตอบแทนจากธุรกิจจริงหรือสินทรัพย์ที่มีมูลค่า ในขณะที่แชร์ลูกโซ่คือการหลอกลวงที่อาศัยการดึงคนใหม่เข้ามา เอาเงินคนใหม่ไปจ่ายให้คนเก่า โดยไม่มีสินค้าหรือบริการที่แท้จริง หรือมีแต่เป็นเพียงหน้าฉาก

ลักษณะที่ต้องระวังในแชร์ลูกโซ่:

- สัญญาผลตอบแทนสูงผิดปกติ: อ้างผลตอบแทนสูงและเร็วเกินจริง มากกว่าอัตราปกติในตลาด

- เน้นชวนสมาชิก: รายได้หลักมาจากการชักชวนคนอื่น ไม่ใช่จากขายสินค้าหรือบริการ

- สินค้าไม่ชัดเจน: ถ้ามี ก็มักไม่มีคุณภาพ ใช้งานไม่ได้จริง หรือราคาแพงเกินควร

- ความลับและกดดัน: อ้างว่าเป็นโอกาสพิเศษที่ต้องรีบตัดสินใจ โดยไม่ให้เวลาศึกษา

ในไทย สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ หรือ ก.ล.ต. และหน่วยงานอื่นๆ คอยเฝ้าระวังและปราบปราม ข้อมูลจากศูนย์คุ้มครองผู้ใช้บริการทางการเงินของธนาคารแห่งประเทศไทย ก็ช่วยให้คำแนะนำป้องกันตัว หากสงสัยอะไร ควรตรวจสอบกับหน่วยงานที่เกี่ยวข้องหรือแจ้งเพื่อหยุดยั้งความเสียหาย

สร้างพีระมิดการลงทุนของคุณเอง: ขั้นตอนและข้อควรพิจารณาในบริบทไทย

การสร้างพีระมิดส่วนตัวไม่ยุ่งยาก ถ้าทำตามขั้นตอนเหล่านี้ โดยคำนึงถึงสภาพแวดล้อมในประเทศไทยที่ผลิตภัณฑ์การเงินหลากหลายแต่ต้องระวังกฎระเบียบ

1. ประเมินสถานะการเงินและความเสี่ยงส่วนบุคคล

เริ่มด้วยการตรวจสอบภาพรวมการเงินปัจจุบัน เช่น รายรับ-รายจ่าย เงินออม หนี้ และเงินสำรองฉุกเฉิน จากนั้น ประเมินว่าคุณรับความเสี่ยงได้แค่ไหนอย่างตรงไปตรงมา คุณชอบความมั่นคงหรือยอมผันผวนเพื่อผลตอบแทนสูงกว่า? ลองทำแบบทดสอบความเสี่ยงจากธนาคารหรือโบรกเกอร์ เพื่อเป็นจุดเริ่มต้นที่ดี โดยเฉพาะในไทยที่เศรษฐกิจผันผวนจากปัจจัยภายนอก

2. กำหนดเป้าหมายการเงินและระยะเวลา

เป้าหมายที่ชัดจะทำให้การจัดสรรสินทรัพย์ตรงจุด แบ่งเป็นระยะสั้นอย่างเงินดาวน์รถ ระยะกลางเช่นซื้อบ้าน และระยะยาวอย่างเกษียณ แต่ละแบบมีกรอบเวลาและความต้องการผลตอบแทนต่างกัน เช่น เป้าหมายระยะสั้นอาจเน้นฐานมั่นคง ขณะที่ระยะยาวเปิดโอกาสชั้นบนมากขึ้น

3. เลือกเครื่องมือการลงทุนที่เหมาะสมกับแต่ละชั้น

เมื่อรู้สถานะและเป้าหมายแล้ว เลือกเครื่องมือที่ใช่สำหรับแต่ละชั้น โดยดูจากตัวเลือกในไทย เช่น:

- ฐานราก: เงินฝากออมทรัพย์ เงินฝากประจำจากธนาคารชั้นนำ กองทุนรวมตลาดเงิน พันธบัตรรัฐบาล หรือประกันชีวิตสะสมทรัพย์จาก AIA หรือไทยประกันชีวิต

- ชั้นกลาง: กองทุนรวมหุ้นไทย เช่น LTF/RMF ที่ลงทุนในหุ้นไทย หุ้นกู้เอกชนจากบริษัทใหญ่ หรืออสังหาริมทรัพย์เพื่อลงทุน

- ยอด: หุ้นรายตัวในตลาดหลักทรัพย์แห่งประเทศไทย (SET) หุ้นต่างประเทศผ่านกองทุนหรือโบรกเกอร์ที่ได้รับอนุญาต หรืออนุพันธ์ต่างๆ

4. ปรับเปลี่ยนตามช่วงชีวิตและสถานการณ์

พีระมิดไม่ใช่แผนตายตัว ต้องปรับตามวัย สถานการณ์การเงิน และเศรษฐกิจ เช่น วัยหนุ่มสาวที่มีเวลานาน อาจเพิ่มน้ำหนักชั้นกลางและยอดเพื่อเติบโต แต่ใกล้เกษียณให้เน้นฐานเพื่อรักษาเงินต้น ทบทวนปีละครั้งจะช่วยให้แผนสอดคล้องกับชีวิตจริง โดยเฉพาะในไทยที่ต้องพิจารณาปัจจัยอย่างอัตราเงินเฟ้อและนโยบายรัฐ

ข้อผิดพลาดที่พบบ่อยในการสร้างพีระมิดการลงทุนและวิธีหลีกเลี่ยง

แม้แนวคิดนี้ดี แต่ผู้ลงทุนมักพลาดจุดสำคัญ ซึ่งแก้ไขได้ถ้าระวัง:

- ประเมินความเสี่ยงผิด: บางคนคิดว่าตัวเองรับเสี่ยงสูงเกิน จนตลาดตกตกใจขาย หรือระวังมากเกินจนพลาดโอกาส ทางแก้คือทำแบบทดสอบจริงจังและเริ่มช้าๆ

- ละเลยเงินสำรอง: ถ้าไม่มีเงินสำรองพอ อาจต้องถอนจากชั้นอื่นตอนขาดทุน ทางออกคือสร้างฐานให้แข็งก่อนเสมอ

- ไม่ทบทวนพอร์ต: ชีวิตและตลาดเปลี่ยน การไม่ปรับอาจทำให้แผนล้าสมัย แนะนำรีวิวปีละครั้งหรือหลังเหตุการณ์ใหญ่

- ตามกระแส: ลงทุนตามเพื่อนหรือข่าวโดยไม่รู้ลึก อาจเสี่ยงสูงเกิน ควรศึกษาข้อมูลเองและปรึกษาผู้เชี่ยวชาญ

สรุป: พีระมิดการลงทุน กุญแจสู่ความสำเร็จทางการเงินที่ยั่งยืน

พีระมิดการลงทุนคือแนวคิดที่ทรงพลังและนำไปใช้ได้จริงสำหรับทุกคนในประเทศไทยที่อยากสร้างความมั่นคงทางการเงิน มันช่วยจัดระเบียบความคิด จัดสรรสินทรัพย์อย่างมีระบบ และปกป้องจากความผิดพลาดหรือกับดักอย่างแชร์ลูกโซ่ การเริ่มสร้างพีระมิดของคุณวันนี้คือก้าวแรกสู่การเป็นนักลงทุนที่มีวินัยและรอบคอบ นำไปสู่ความสำเร็จทางการเงินที่ยั่งยืนในระยะยาว โดยเฉพาะเมื่อรวมกับการติดตามข่าวสารเศรษฐกิจไทยอย่างสม่ำเสมอ

คำถามที่พบบ่อย (FAQs)

พีระมิดการลงทุนกับพีระมิดการเงินต่างกันอย่างไร?

โดยทั่วไป พีระมิดการลงทุนมุ่งเน้นการจัดสรรสินทรัพย์เพื่อสร้างผลตอบแทนจากการลงทุนเป็นหลัก ขณะที่พีระมิดการเงินมีความหมายกว้างกว่า ครอบคลุมการจัดการการเงินส่วนบุคคลทั้งหมด เช่น การบริหารรายรับรายจ่าย การออม การทำประกันชีวิตและสุขภาพ รวมถึงวางแผนเกษียณอายุ ซึ่งการลงทุนเป็นเพียงส่วนหนึ่งในนั้น

ฉันควรเริ่มต้นสร้างพีระมิดการลงทุนอย่างไร หากมีเงินทุนจำกัด?

เริ่มจากสร้างฐานที่แข็งแกร่งก่อน โดยมีเงินสำรองฉุกเฉินอย่างน้อย 3-6 เดือนของค่าใช้จ่าย แล้วลงทุนในสินทรัพย์เสี่ยงต่ำ เช่น เงินฝากหรือกองทุนรวมตลาดเงิน เมื่อฐานมั่นคง แม้ทุนน้อยก็แบ่งเงินส่วนเล็กไปชั้นกลางได้ ลองเลือก กองทุนรวมหุ้นไทย ที่เริ่มต้นด้วยเงินจำนวนน้อย

สินทรัพย์ประเภทไหนที่เหมาะสำหรับฐานพีระมิดการลงทุนของคนไทย?

สำหรับคนไทย สินทรัพย์ที่เหมาะสำหรับฐาน ได้แก่ เงินฝากออมทรัพย์และเงินฝากประจำในธนาคารพาณิชย์ เช่น ธนาคารกรุงเทพ ธนาคารกสิกรไทย ธนาคารไทยพาณิชย์ รวมถึงกองทุนรวมตลาดเงินและพันธบัตรรัฐบาล เพราะปลอดภัยสูงและได้รับการคุ้มครองโดย สถาบันคุ้มครองเงินฝาก (DPA)

กองทุนรวมในไทยสามารถนำมาจัดพอร์ตตามหลักพีระมิดการลงทุนได้หรือไม่?

ได้แน่นอน กองทุนรวมยืดหยุ่นและเหมาะมากสำหรับการจัดพอร์ตตามพีระมิด คุณสามารถเลือกประเภทต่างๆ ได้แก่:

- ฐานราก: กองทุนรวมตลาดเงิน กองทุนรวมตราสารหนี้ระยะสั้น

- ชั้นกลาง: กองทุนรวมผสม กองทุนรวมหุ้นไทย กองทุนรวมอสังหาริมทรัพย์

- ยอด: กองทุนรวมหุ้นที่เน้นการเติบโตสูง กองทุนรวมหุ้นต่างประเทศ

จะรู้ได้อย่างไรว่าพีระมิดการลงทุนของฉันต้องปรับเปลี่ยนเมื่อไหร่?

ทบทวนและปรับอย่างน้อยปีละครั้ง หรือเมื่อมีเหตุการณ์สำคัญ เช่น:

- สถานะการเงินเปลี่ยน (รายได้เพิ่มหรือลด มีหนี้ใหม่)

- เป้าหมายเปลี่ยน (เช่น อยากซื้อบ้านเร็วขึ้น)

- ชีวิตเปลี่ยนใหญ่ (แต่งงาน มีลูก เกษียณ)

- เศรษฐกิจหรือตลาดเปลี่ยนแปลงชัดเจน

มีข้อควรระวังอะไรบ้างในการใช้หลักพีระมิดการลงทุนในตลาดหุ้นไทย?

ระวังการลงทุนหุ้นรายตัวในชั้นยอด ให้เป็นสัดส่วนน้อย และศึกษาข้อมูลบริษัทละเอียด ติดตามข่าวและเศรษฐกิจใกล้ชิด อย่าตามกระแสโดยไม่เข้าใจ ควรดู ความเสี่ยงของการลงทุนในหุ้น ที่ตลาดหลักทรัพย์แห่งประเทศไทยแนะนำ

พีระมิดการลงทุนช่วยป้องกันความเสี่ยงจากภาวะเศรษฐกิจผันผวนได้อย่างไร?

ช่วยผ่านการกระจายสินทรัพย์หลากหลายในแต่ละชั้น ถ้าชั้นเสี่ยงสูงกระทบจากเศรษฐกิจ ชั้นฐานที่มั่นคงจะพยุงพอร์ตทั้งหมด ลดผลกระทบโดยรวม และป้องกันการถอนเงินจากสินทรัพย์ขาดทุนในช่วงตลาดตก

การประกันชีวิตและประกันสุขภาพมีบทบาทอย่างไรในพีระมิดความมั่นคงของชีวิต?

ประกันชีวิตและสุขภาพเป็นส่วนสำคัญของพีระมิดความมั่นคงของชีวิต ซึ่งกว้างกว่าพีระมิดการลงทุน จัดอยู่ในชั้นฐานเหมือนเงินสำรอง เพราะป้องกันความเสี่ยงทางการเงินจากเหตุไม่คาดฝัน เช่น เจ็บป่วยหนัก เสียชีวิต หรืออุบัติเหตุ ถ้าไม่มี อาจทำลายแผนการเงินทั้งหมด

จะแยกแยะพีระมิดการลงทุนที่ถูกต้องออกจากแชร์ลูกโซ่ได้อย่างไร?

พีระมิดการลงทุนที่ถูกต้องสร้างผลตอบแทนจากสินทรัพย์จริง โปร่งใส และอยู่ภายใต้การกำกับของหน่วยงานรัฐ เช่น ก.ล.ต. ขณะที่แชร์ลูกโซ่ให้ผลตอบแทนสูงเกินจริง เน้นชวนคนใหม่ และไม่มีสินค้าจริง ตรวจสอบกับ ศูนย์แจ้งเตือนภัยการลงทุนของ ก.ล.ต. เพื่อป้องกันตัว

มีเครื่องมือหรือแอปพลิเคชันใดบ้างในไทยที่ช่วยวางแผนพีระมิดการลงทุน?

ในไทยมีแอปและแพลตฟอร์มช่วยวางแผน เช่น แอปธนาคารอย่าง K-My Funds ของกสิกรไทย SCB Easy ของไทยพาณิชย์ แอปจากบริษัทจัดการกองทุน หรือ Finnomena ที่ช่วยจัดสรรและติดตามพอร์ตตามหลักพีระมิดได้สะดวก

發佈留言

很抱歉,必須登入網站才能發佈留言。